Платина против палладия: на что делать ставку инвесторам

Прогноз на 2025–2026 годы для платины благоприятен. Фото: yMediaStock / Shutterstock.com

Металлы платиновой группы могут стать привлекательной альтернативой для инвесторов, не успевших заработать на ралли золота. Прогноз на 2025–2026 годы в целом благоприятен для платины, тогда как палладий сталкивается с более жесткой конъюнктурой рынка. Что важно знать инвесторам, желающим заработать на этих металлах, рассказывает аналитик Freedom Broker Виталий Кононов.

Ставка: металлы платиновой группы

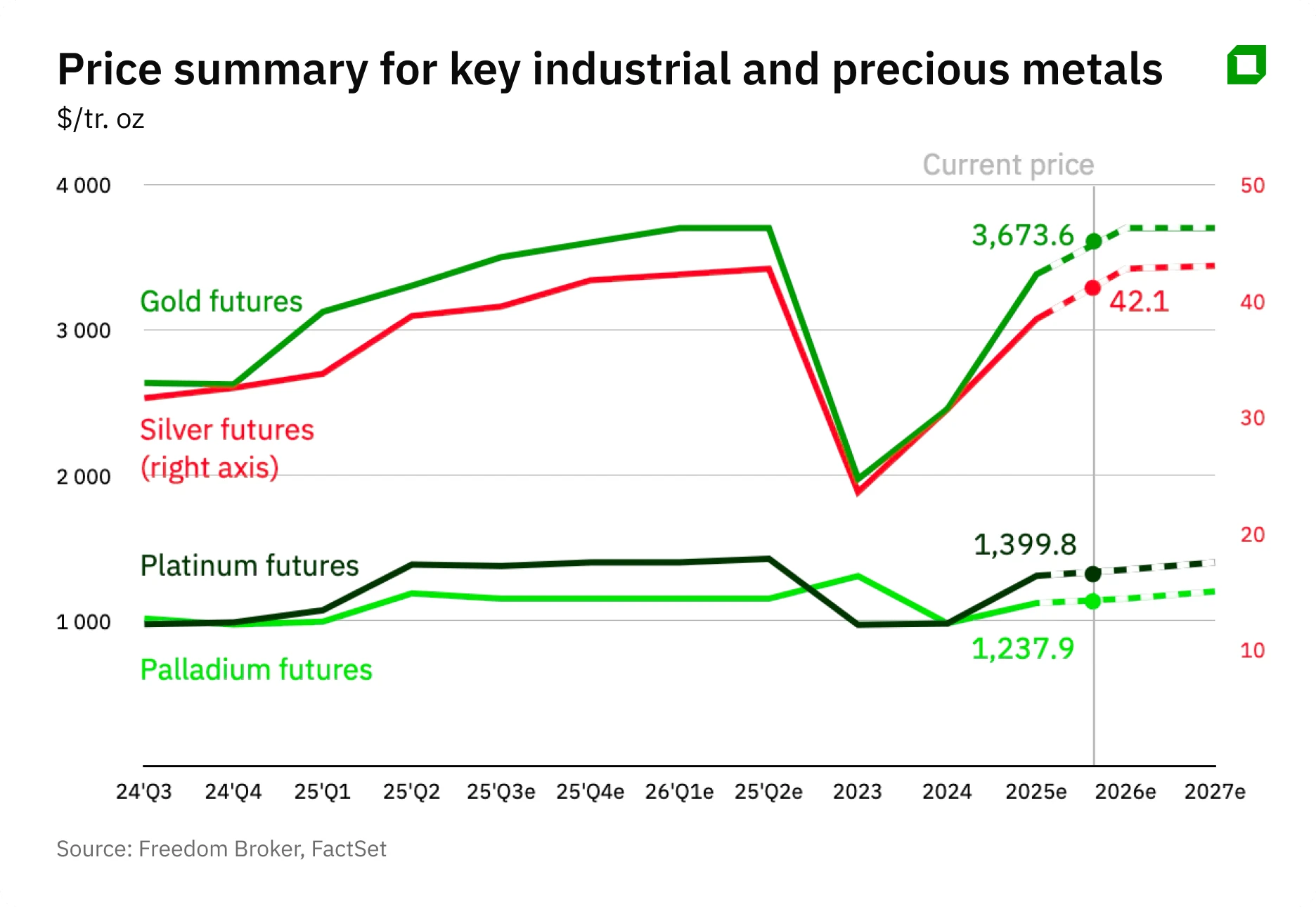

Ведущим металлом в 2025 году можно без преувеличения назвать платину. Цены на нее увеличились более чем на 50% с начала года, превысив отметку $1400 за унцию впервые за четыре года.

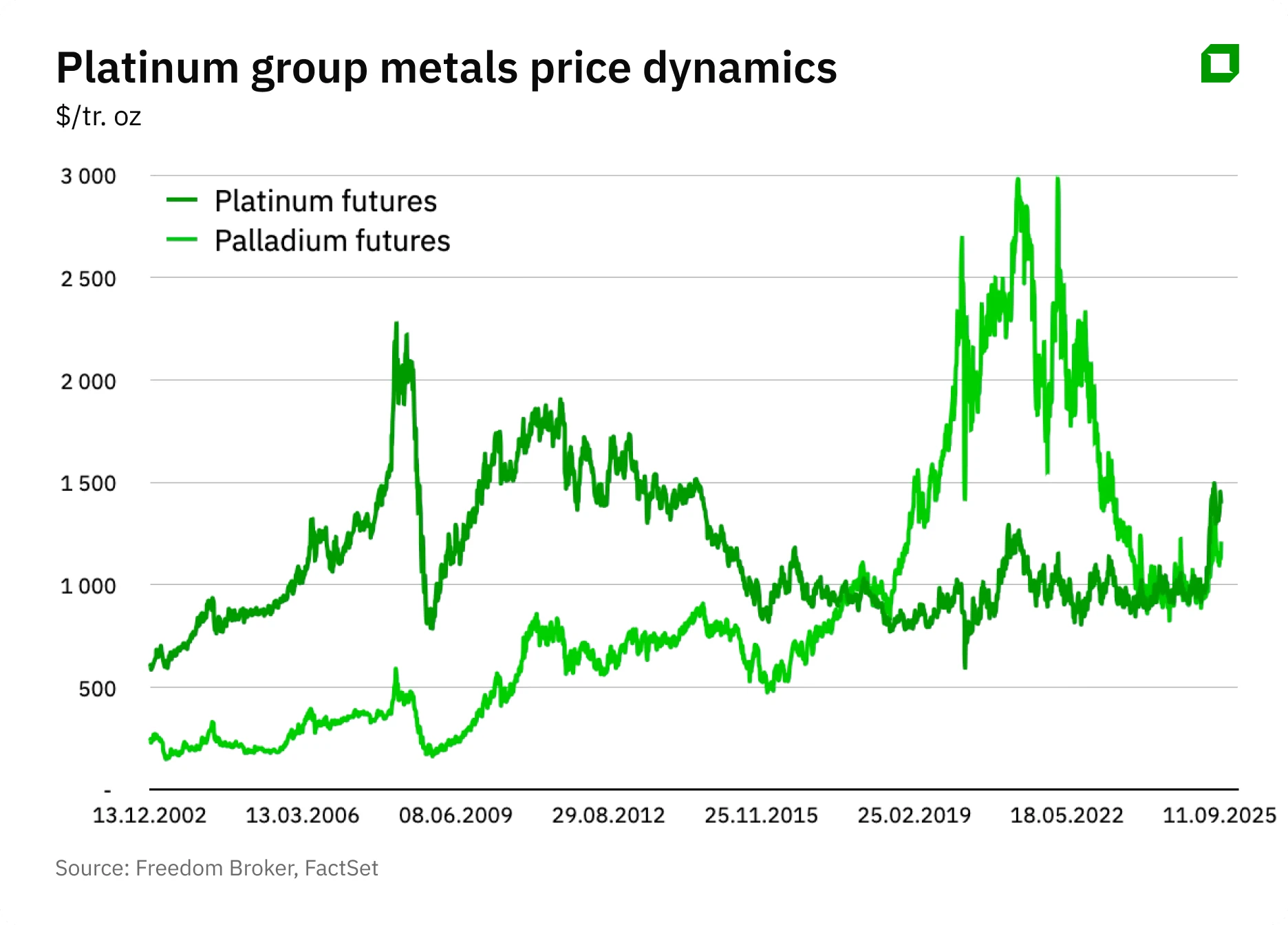

C 2022 года три года цены на этот металл оставались в среднем в диапазоне примерно $900–1,1 тыс. за унцию.

В целом цены на металлы платиновой группы (к ним, помимо платины, относятся палладий и родий) в течение нескольких лет снижались. Одной из причин было то, что платина и палладий широко используются для изготовления катализаторов в дизельных и тяжелых транспортных средствах. Цены падали на предположении, что спрос на металл ослабнет по мере того, как электрокары будут вытеснять автомобили с двигателями внутреннего сгорания.

Но уже в прошлом году на рынке возникли предпосылки для восстановления цен. Рост подогрела новость о сокращении штата южноафриканской Implats — в апреле 2024 года она заявила, что может уволить 3,9 тыс. человек из-за низких цен. Компания производит 20% объема рынка металлов платиновой группы (по данным на 2024 год), новости об увольнении сотрудников инвесторы восприняли как повышение рисков дефицита этих металлов на рынке. В феврале того же года два других производителя — Anglo American Platinum (сейчас Valterra) и Sibanye-Stillwater — также объявили о планах увольнения 3,7 тыс. и около 2 тыс. человек соответственно.

По данным World Platinum Investment Council (WPIC), в этом году дефицит на рынке платины составит 850 тыс. унций, он сохранится до 2029-го и в среднем составит 727 тыс. унций в год. Это около 9% от годового спроса. WPIC прогнозирует стабилизацию производства в районе 3,9 млн унций в год к 2029 году, но только после длительного периода сокращений. К концу десятилетия наземные запасы этого металла могут полностью исчерпаться.

На устойчивый дефицит этого металла влияют три ключевых фактора. Во-первых, южноафриканские добытчики производят около 70% мировой добычи платины и работают на одних из самых старых и глубоких шахт в мире. Компании в этом регионе сталкиваются с хроническими перебоями с электричеством, а внутренние трудовые конфликты и реструктуризации только снижают добычу. Уже упомянутые истории с Implats и Sibanye-Stillwater — яркие примеры.

Во-вторых, в Северной Америке компании несут высокие издержки — сказалась высокая инфляция последних двух лет, которая затронула все компоненты расходов — от заработных плат до стоимости оборудования и контрактных услуг.

В начале этого десятилетия добыча металлов платировой группы позволила Sibanye-Stillwater, к примеру, сократить зависимость от стареющих шахт в Южной Африке и принесла ей щедрые прибыли. Однако последующее падение цен вынудило компанию и ее конкурентов сокращать расходы и персонал. План по реструктуризации предполагал, что Sibanye-Stillwater сократит производство примерно на треть в 2025 году на своих американских активах с 2025 года по сравнению с уровнем добычи прошлого года.

И, наконец, третий фактор — слабое восстановление переработки. Несмотря на рост цен, объем вторичной переработки не вернулся к уровням до 2022 года. WPIC прогнозирует лишь умеренное восстановление в 2025 году, что не снимает дефицит.

Палладий проигрывает

Что же касается палладия, то тут ситуация не столько однозначна. Автопроизводители все чаще заменяют этот металл платиной, а объемы переработки остаются стабильными.

Еще в начале 2024 года палладий потерял многолетнюю премию к платине — она достигала $2 тыс. за унцию. Цены на этот металл в этом году колебались в диапазоне $890–1350 за унцию, в основном их двигали спекулянты. Сейчас объем коротких позиций (то есть рассчитанных на снижение цены на актив) близок к рекордному, что повышает вероятность волатильности или «шорт-сквизов» при неожиданном изменении фундаментальных факторов.

WPIC прогнозирует небольшой дефицит этого металла в 2025 году и умеренный профицит в 2026 году. Автопроизводители пополняют запасы, а поставщики держат дисциплину в поставках, все это поддержит цены в краткосрочной перспективе, однако потенциал роста палладия заметно ниже, чем у платины.

Пока ситуация по-прежнему складывается в пользу платины. Производители автомобилей, заменяющие палладий на этот металл, продолжат увеличивать спрос на нее.

Помимо автомобильной промышленности платина используется для изготовления ювелирных изделий. И высокие цены на золото — 15 сентября оно торговалось вблизи близи уровня $3,64 тыс. за унцию — стимулировали рост ее потребления в ювелирных изделиях в Китае в 2025 году. WPIC уже повысил прогноз по ювелирному спросу на платину на 8% в 2026–2029 годах.

Платина важна и в производстве водородных топливных элементов и некоторых химических процессов. Даже если эти технологии пока развиваются медленно, небольшой рост их использования может усилить дефицит этого металла.

Палладий же лишен сопоставимой инвестиционной поддержки, и его спрос остается более уязвимым. Для этого металла перспективы в нишевых сегментах (стекловолокно, микроэлектроника, электролиз, ювелирные сплавы для белого золота) менее значимы и не компенсируют потери из-за замещения платиной.

Инвестиционные выводы

Платина остается приоритетным активом среди металлов платиновой группы.

Консервативным инвесторам для вложений стоит рассмотреть Physical Platinum Shares ETF (PPLT), инвесторам с более высоким риск-профилем — покупку акций производителей с низкими издержками, например, Sibanye-Stillwater. C начала года бумаги этой компании выросли в цене более чем на 170%.

Палладий больше подходит для тактических позиций, особенно в случае автопромышленного восстановления или спекулятивных скачков.

Инвесторам можно рассмотреть вложения в Physical Palladium Shares ETF (PALL). Однако замещение и отсутствие широкой инвестиционной базы делают его менее привлекательным в долгосрочной перспективе.

Не является инвестиционной рекомендацией.